如同標題所述,我上週(2023/4/6)以幾乎「零成本」的方式買了 1 隻 BAYC 及 MAYC,並借入 apecoin 以空手套白狼的方式領利息。

這個策略主要在 Paraspace 平台完成,但過程也使用了如 Curve、Opensea pro、ApeStake 等平台。

今天的內容會分享:

- NFTfi 能有什麼騷操作能夠憑空變出一隻 BAYC

- 不同代幣利率之間能創造出什麼交易策略

- 潛在空投的機會

- 可能的風險

就算不是 NFT holder 的朋友,也能從這篇文章中找到適合自己的獲利機會,那就馬上讓我們進入主題吧!

策略邏輯與想法

簡單講一下這個策略的核心邏輯:

- 首先把 NFT 或其他代幣(ETH、USDT 等)質押進平台當作抵押品

- 利用這些抵押品借出以太幣再去買 BAYC、MAYC

其實核心邏輯就是抵押貸款,然後利用貸款出來的錢開槓桿投資。

這件事在各個領域早就被玩爛了,但因為每個區塊鏈應用平台有各自不同的遊戲規則,於是可以在這些遊戲規則中,找到獲利機會。

在仔細介紹如何在規則漏洞中制定策略之前,需要簡單介紹一下等等會用到的主角們、以及他們對我們策略有什麼幫助。

策略涉及的重點平台

這部分不會詳細介紹整個平台,而是專門分析這個平台我們會用到的功能、以及跟我們策略的關係。

了解這些前情提要之後,下一章就可以介紹完整的策略以及具體的步驟。

Paraspace

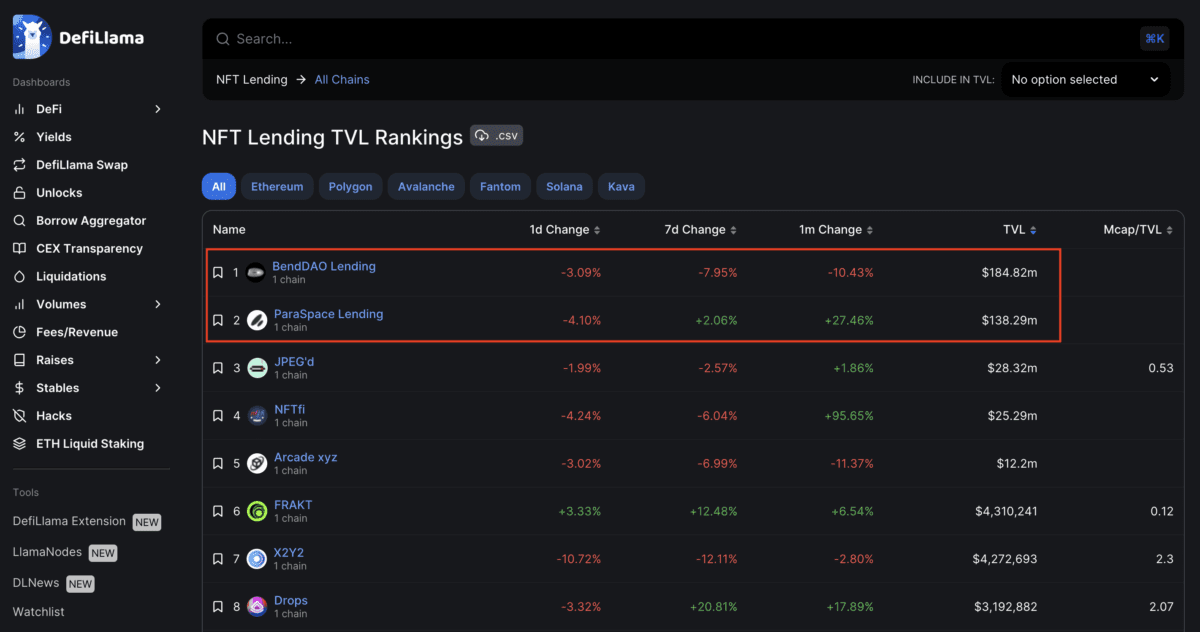

這是我玩的第二個 NFTfi 的平台(第一個是 BendDAO)。

主要的功能是讓用戶質押,並將質押物當成擔保品,可借出不同的 ERC20 Token,提高資金利用率。

聽起來就是一般的抵押借款平台,為何我會使用 Paraspace?

原因有以下幾個:

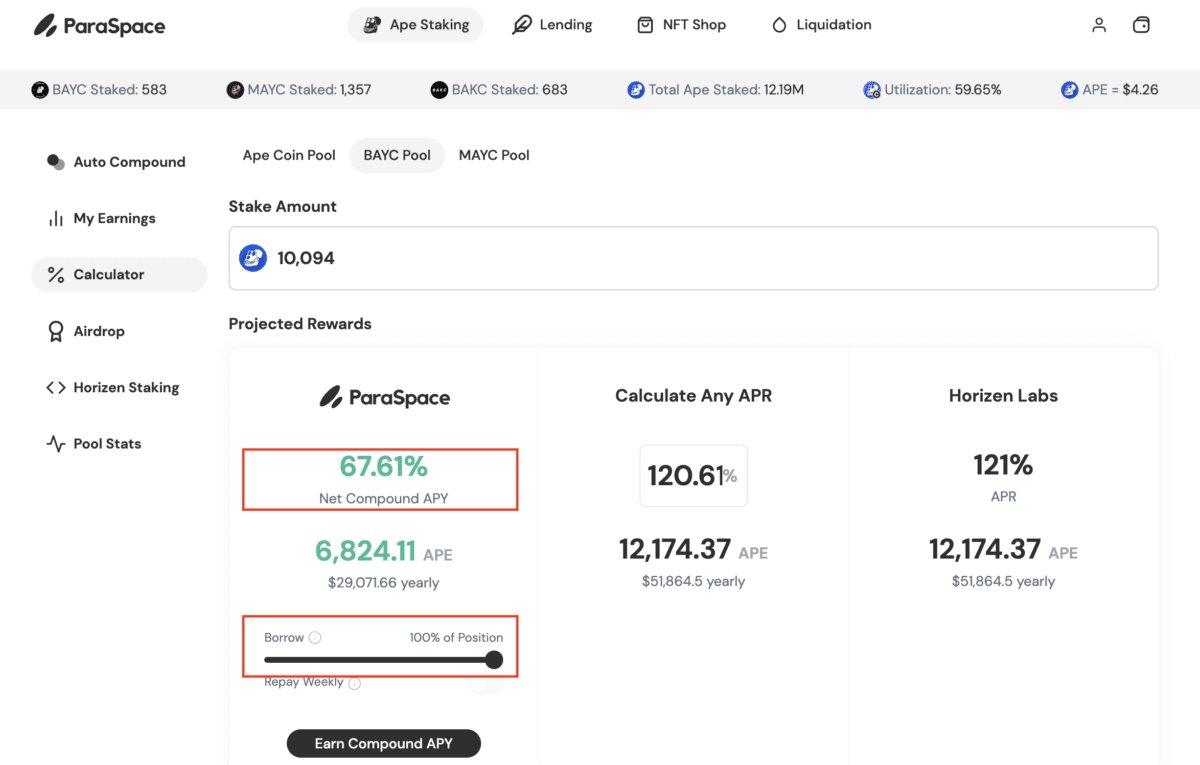

- APE 複投:Paraspace 開發了 APE 自動複投池的功能,讓 4 個池的 APY 提升 30-40%,NFT holder 的 $APE APY 升級為 160%,這是我選擇 Paraspace 的核心原因——不用自己動手 aka 躺著收錢。

- 空投:Paraspace 有發幣計畫, 預計一定有空投。此外,質押 NFT 的所有空投權利都還是在我們身上,所以權利跟單純持有 NFT 一樣。

- 安全性:之前雖然有項目漏洞,但後續造成的影響有被團隊彌補起來,且審計也是很用力在做,用戶沒有逃走反而現在用戶與資金持續進入平台,與產業龍頭 BendDAO 差距越來越小

- 投資人:SEQUOIA、FOUNDERS FUND、coinbase Ventures、POLYCHAIN CAPITAL、PANTERA 等等

ApeStake

平台功能如其名,就是讓用戶 stake $APE。

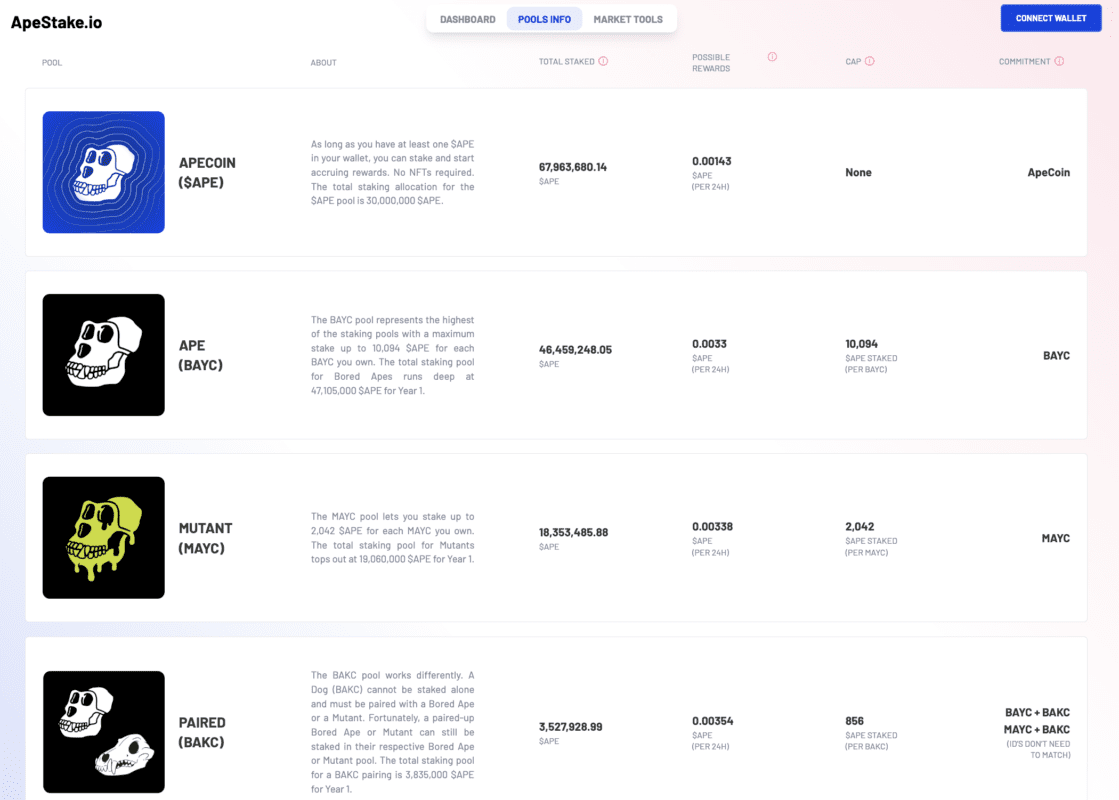

比較特別的是,平台有 4 個池子能讓用戶 stake,分別是:

- NFT holder 的 BAYC、MAYC、BAKC 池:有質押上限、APY 125% 左右

- 普通用戶池:無質押上限、APY 53%

兩者 APY 的差距就是 NFT holder 的紅利,也是造成這個策略吸引我再買一隻 BAYC 和 MAYC 的一大重點。

Opensea pro

Opensea pro 最早叫 Gem.xyz,被 opensea 買下來之後,本月初(4/5)正式升級、並改名為 Opensea pro,定位為提供 NFT 專業交易者的平台,對標競爭對手為 Blur。

Opensea 似乎不會發幣了,但 Opensea pro 會是 Opensea 發幣的一個很好的切角,所以這篇文章的策略也順便刷刷這個空投機會。

策略具體操作說明

大致有以下 6 個步驟:

- 使用 Paraspace 平台,用 1 隻 BAYC、1 隻 MAYC、2 隻 BAKC 還有對應的 Apecoin 當作抵押品。

- 借出 stETH,因為當時借出 stETH 的 APY 約為 1%,而 WETH 約為 10%,所以借出 stETH 後去交易量最大的 Curve finance 換成 ETH,滑點極低。

- 到 Opensea pro 購入 1 隻 BAYC,埋伏未來可能的空投。

- 將剛購入的 BAYC 再質押進去 Paraspace、並且重複借出 stETH 去 Curve 換成 ETH,再買入 1 隻 MAYC。

- 再把剛買的 MAYC 質押進 paraspace 後,在 paraspace 借出 apecoin 並存入 NFT holder 池,領取 160% 年化報酬。

- 將多借出來的 ETH 質押進 paraspace,多一類型的交互領取未來更多空投、並提高抵押品的金額避免槓桿開太大可能被清算、以及賺取 ETH 和 stETH 之間的利差。

總結一下我在這波操作的優點及風險。

優點:

- 資金利用率提高,我的 portfolio 增加 1 隻 BAYC 及 MAYC

- 槓桿買入 NFT 後,享有 NFT holder 池的 APY,且借入的 apecoin 會自動償還,賺取的 apecoin 也會自動複利,完全可以 cover 當初借 stETH 的成本,並且賺取額外的獲利。簡言之,不需要花費任何成本就能獲得 NFT 及利息(風險等等會提)

- 和 paraspace、opensea pro 交互,等著領空投

- 賺取 ETH 利差(目前利差機會已被抹平)

風險:

- 清算風險:當抵押品的價值下降、借出的資產價值上升,可能造成資產全部被清算。在這個例子就是 ETH 瘋狂上漲,NFT 的 E 本位價格下跌或 apecoin 下跌。

- 平台合約風險:以上交互如果出現問題,都可能造成資產丟失

- 持有資產風險:最一開始持有的 NFT 價格可能會下跌,此風險無法規避

結論

對我們這個策略最好的情況是,當 ETH 下跌時,NFT 價格會上升,此時對我們最有利,因為我們能賣掉當初借 E 買來的 BAYC、MAYC,然後還掉借入的 ETH,此時多出來的 ETH 就是我們多賺的。

所以這個策略其實變相在做空 ETH,不過就算 ETH 不跌,只要他不要急漲的話,我們的策略都是可以爽爽賺取 APE 與 ETH 之間的利差。

確切來說賺取 APE 的 APY 是 67%,要還的 ETH 利率為 5%,但能夠存入的 APE 量約為 NFT 價值的 40%。所以相對來說,ETH 漲幅至少為 APE 的 5 倍以上我們這個跨幣種空手套白狼策略才會虧錢。